卖家如何判断是否有 JCT 纳税义务?

如果您的公司符合以下任一条件*,您就有义务成为 JCT 纳税实体,并按规定申报纳税:

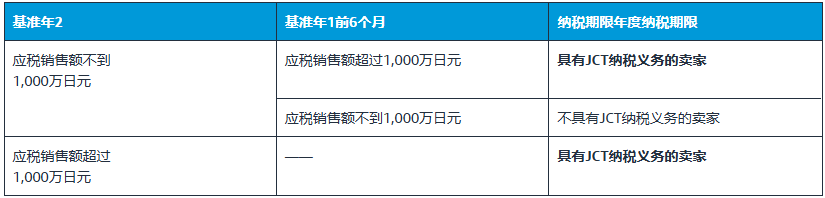

●您在“基准年 2”内的应税销售额超过1000万日元。

●您在“基准年 2”内的应税销售额不超过1000万日元,但在“基准年 1”上半年的应税销售额超过1000万日元。

●您的公司注册资本金在1000万日元以上。

具有纳税义务的卖家摘要

在某些特殊情况下,即使不满足上述条件,卖家仍有纳税义务。请参阅日本国税厅官方网站,或咨询第三方税务顾问,以了解您是否有纳税义务。

● “基准年”是什么?以 2023 年举例:

截至 2023 年,公司需要计算的纳税年度是 2022 年,卖家需参考两个基准年度(即 2020 或 2021 年)的销售额来判断是否产生纳税义务。若卖家的账户销售额在 2020 年或 2021 年前 6 个月超过阈值,则需要在纳税年度 2022 年成为纳税实体,并进行 JCT 注册和申报。

● “基准年的起始月”取决于什么?

基准年的起始月取决于您的公司类型:①个体户/独资公司;②合资公司。对于中国公司,基准年通常是 1 月至 12 月。

● Tips:如何检查我的应税销售额?

卖家平台>数据报告>支付>付款>所有结算。查看含税销售额。

(可复制链接登录卖家平台查看:

https://sellercentral-japan.amazon.com/payments/dashboard/index.html)

请注意:B2C 和 B2B 订单的销售额均属于应税销售额,通过 Amazon.co.jp 之外的其他渠道发生的日本境内销售额也属于应税销售额,请务必确保已将此种情况考虑在内。应税销售额=含税销售额/1.1.日本消费税税率是 10%。

卖家在JCT相关事宜上的常见误区

● 不具有 JCT 纳税义务的卖家可以成为JCT 纳税实体以获得JCT 注册号?ANS:是的。

若您暂时不具有JCT纳税义务,也可以申请成为 JCT纳税实体,获得能够开具带有JCT注册号的合规发票的资格,以享受吸引更多企业订单等竞争优势。一旦卖家申请成为能够开具带有JCT注册号的合规发票的开票人,则需要开始进行JCT纳税申报。

● 认为中国公司不在日本,没有注册税号和纳税的义务?ANS:不是的。

是否有纳税义务不取决于您企业的成立地点,而是取决于您在日本境内的应税销售额和您的公司注册资本金。无论是当地企业还是海外公司,在日本有销售的海外企业,一旦应税销售额或公司注册资本金超过阈值,将需要成为JCT纳税实体,有义务尽快申请JCT注册号,并按规定纳税申报。

● 由于在进口清关环节被逆算已缴纳进口消费税,JCT 合规后,是否需要重复缴纳消费税?ANS:不需要。

中国卖家在货物进口清关环节一旦被日本海关抽査并进行逆运算,会被强制征收进口消费税(lmport JCT)以及进口关税(针对适用的品类)。卖家因逆运算应缴纳的进口消费税为进项消费税,而销售环节卖家从买家收取的消费税为销项消费税。卖家实际应缴纳的“消费税=销项消费税-进项消费税”,即合规卖家可以申请抵扣海关逆运算时缴纳的进口消费税,同时可能会产生补税/退税。